El análisis del desempeño de las estrategias que conforman el Volatility Portfolio para finales de marzo de 2024 nos ofrece una visión esclarecedora sobre qué tácticas han brillado y cuáles han flaqueado.

El inicio del periodo resultó ser una auténtica odisea debido a la puesta en marcha del sistema. Se sucedieron numerosas modificaciones antes de que todo el mecanismo pudiera operar con fluidez.

Sin embargo, este caos interno poco tiene que ver con el comportamiento del mercado, específicamente el S&P 500.

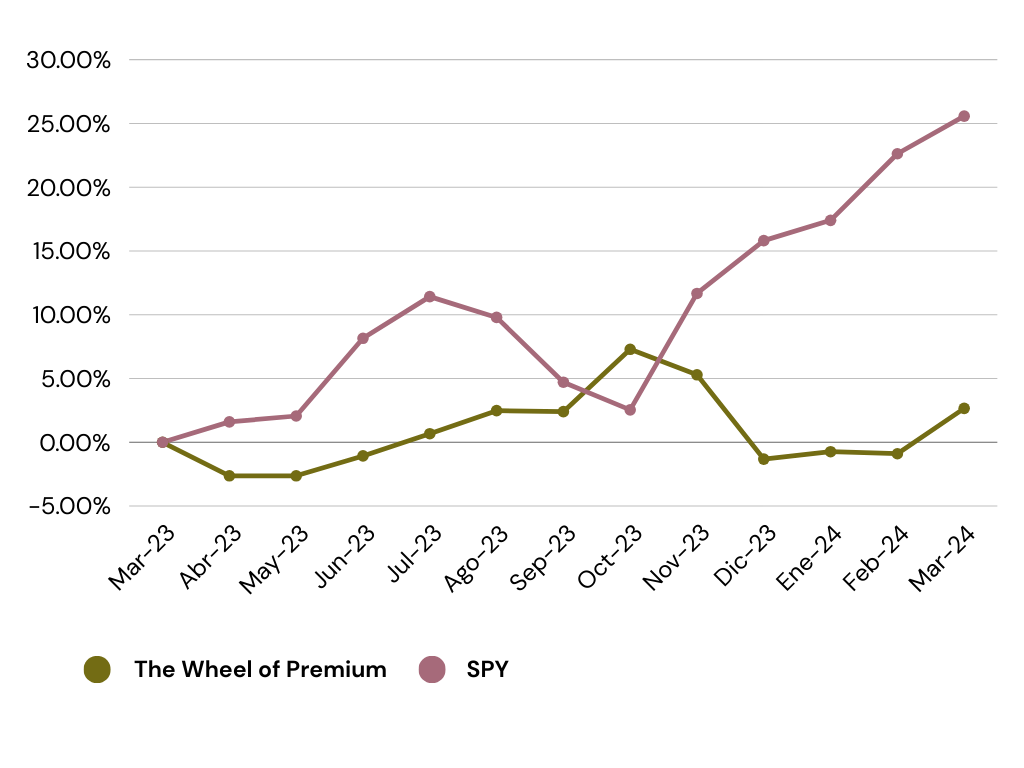

Desde marzo de 2023 hasta marzo de 2024, la tendencia predominante ha sido claramente alcista, lo que se tradujo en un año excepcional para los seguidores del enfoque buy and hold.

Durante ese lapso, el rendimiento del SPY alcanzó un sólido 25.57%, con un drawdown del -8.88% si nos ceñimos exclusivamente a los cierres mensuales.

Dentro de Volatility Portfolio, Volatility ETF se destaca como el campeón de campeones, mientras que The Wheel of Premium figura como la estrategia menos exitosa. Lo positivo de esta situación es que me importa un bledo, ya que esto es precisamente lo que cabría esperar en años de bonanza y estabilidad.

The Wheel of Premium va un tanto en contra de la corriente, sufriendo ante caídas en la volatilidad, un fenómeno que se ha repetido en más de una ocasión durante dicho periodo.

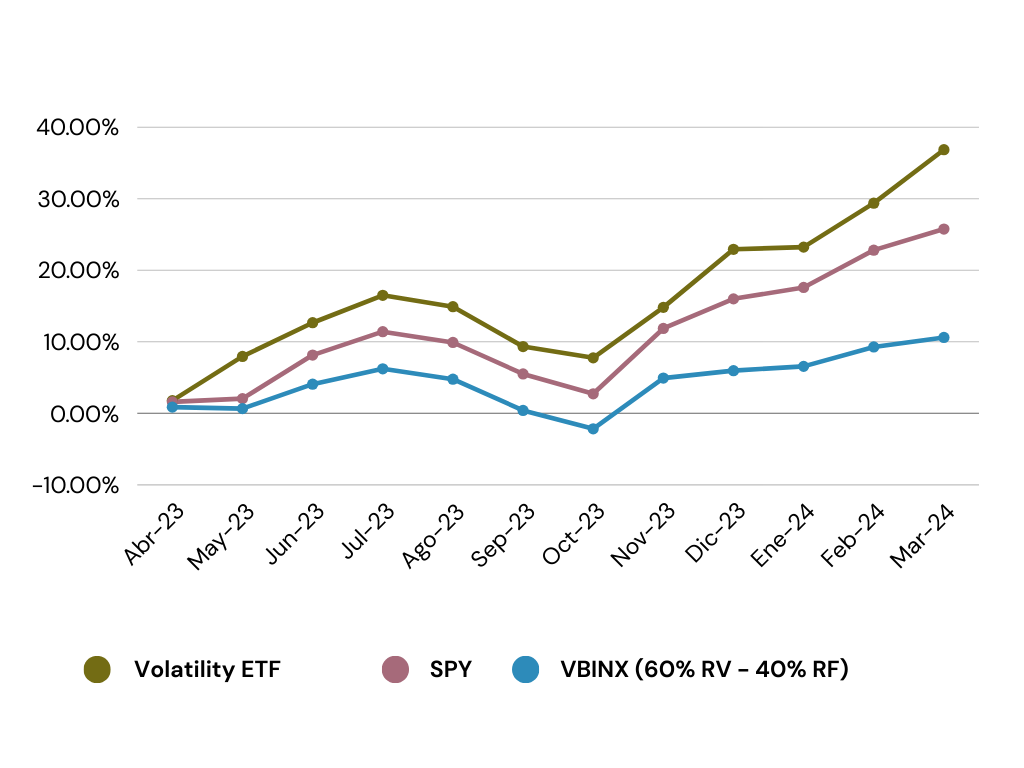

Rendimiento de Volatility Portfolio

- Rendimiento: 28.25%

- Drawdown máximo: -3.31%

El drawdown se ha mantenido en niveles bajos, aproximadamente unas 8 veces menos que el rendimiento obtenido.

Este logro se debe en gran medida a Condor Conquerors y The Wheel of Premium durante octubre, los cuales no solo lograron contrarrestar el -8.74% de drawdown del Volatility ETF, sino que también se consiguió un único mes con cierre negativo gracias a la baja correlación de la estrategia con mayor capital asignado (Volatility ETF) en comparación con la estrategia neutral (Condor Conquerors) y la contraria a la tendencia (The Wheel of Premium).

Volatility ETF

- Rendimiento: 36.86%

- Drawdown máximo: -8.74%

Volatility ETF se compone a su vez de 3 subestrategias.

Todo esto puede parecer un rollo pero creo que resulta bastante más sencillo de lo que parece: He desarrollado tres indicadores, cada uno con un conjunto de métricas de volatilidad diferentes, y cada subestrategia toma decisiones basadas en uno de estos indicadores.

Volatility ETF ha evolucionado desde el inicio, y la última modificación relevante fue introducida en enero del 2024, siendo Bitcoin la incorporación más notable como unos de los activos candidatos en escenarios de volatilidad media.

En definitiva, los números hablan por sí solos: Esta estrategia lo ha petado.

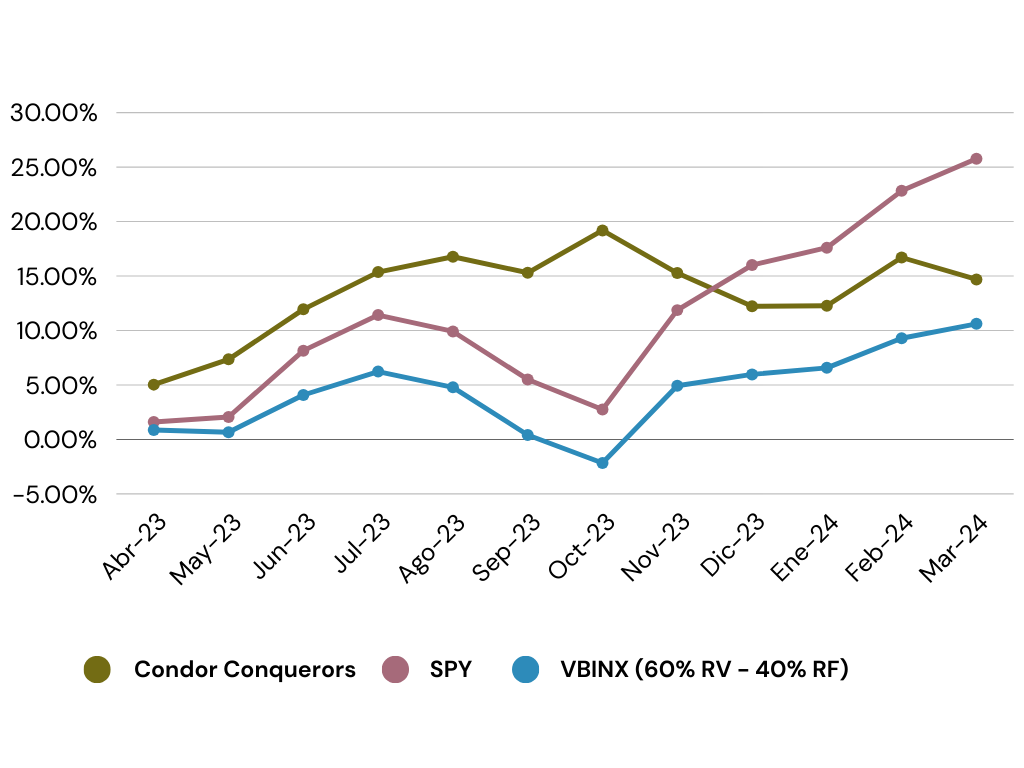

Condor Conquerors

- Rendimiento: 14.69%

- Drawdown máximo: -6.97%

No te voy a engañar, siento debilidad por el trading no direccional, y esta estrategia me pone bastante. Se basa principalmente en Iron Condors (aunque hay sitio para Short Strangles) sobre activos escasamente correlacionados, y utiliza Kelly Criterion para la asignación de capital.

El rendimiento de esta estrategia ha sido impresionante hasta noviembre, momento en el que esos activos han comenzado una tendencia alcista imparable, lo que ha dificultado el trading neutral.

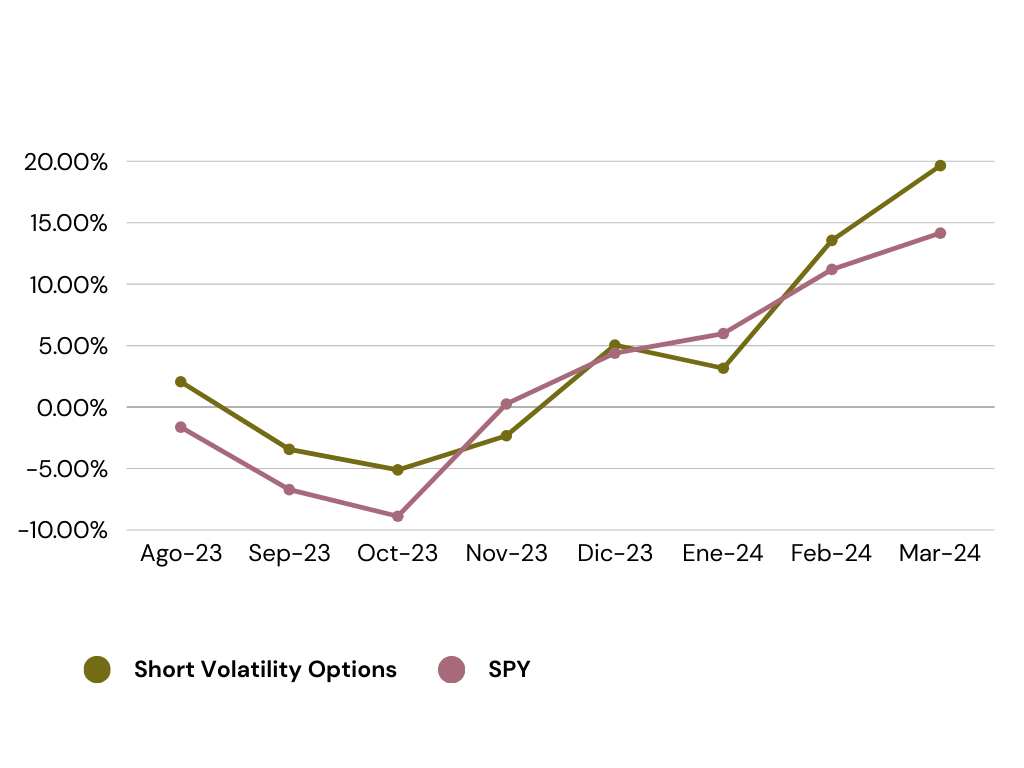

Short Volatility Options

- Rendimiento: 19.64%

- Drawdown máximo: -7.17%

Short Volatility Options inicia en agosto del 2023, y busca aprovecharse del deterioro natural de los ETPs de Volatilidad, principalmente empleando Short Call Verticals y Broken Wing Butterflies (BWB) sobre VXX.

En términos de correlación, esta estrategia está bastante alineada con Volatility ETF (excepto en el caso de los BWB), ya que generalmente, cuando la volatilidad disminuye, el mercado tiende a revalorizarse.

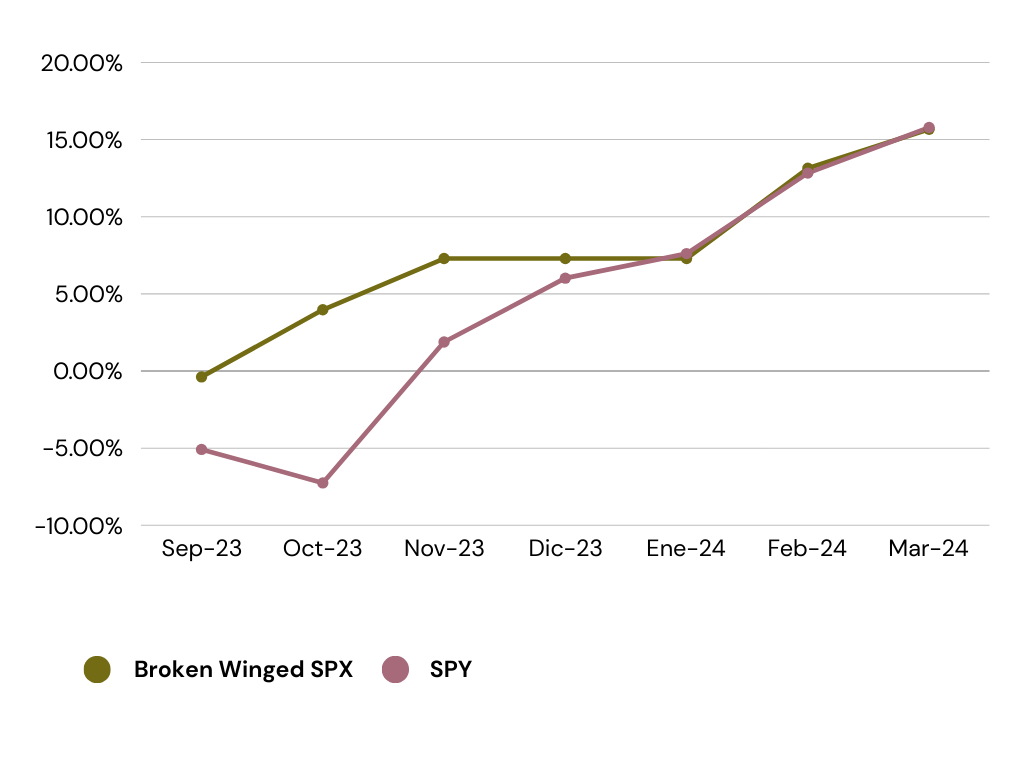

Broken Winged SPX

- Rendimiento: 15.67%

- Drawdown máximo: -0.38%

Broken Winged SPX es una estrategia que se fundamenta en el trading neutral sobre el SPX y es la única de mis estrategias que requiere un uso básico del análisis técnico para identificar soportes relevantes.

Como su nombre indica, se basa en Broken Wing Butterflies sobre el SPX. Esta estrategia funciona bien en cualquier escenario de volatilidad, aunque en entornos bajos o muy bajos puede resultar complicado obtener la prima necesaria que justifique la apertura de operaciones. De ahí el rendimiento plano en noviembre y diciembre, donde no hubo oportunidades.

The Wheel of Premium

- Rendimiento: 2.66%

- Drawdown máximo: -8.61%

Esta estrategia opera con margen y proporciona una especie de cobertura para Volatility ETF en caso de caídas en los mercados.

Funciona bien en mercados bajistas, laterales y ligeramente alcistas, pero se desempeña mal en caso de un colapso en la volatilidad.

Fue la estrategia con peor rendimiento, y los resultados obtenidos están en línea con el tipo de mercado alcista existente entre marzo de 2023 y marzo de 2024.

Conclusión

Si me hubieran dicho hace un año que lograría un retorno del 28% en 12 meses seguidos, lo habría tomado sin pensarlo.

Para ser el primer año del Volatility Portfolio, estoy más que contento con los resultados.

Y aunque suene extraño, he tenido problemas para mantener el ritmo del mercado en meses con un fuerte avance, especialmente en 2023.

Esto se debe a que, aunque Volatility ETF funcionó bien en esas situaciones, el pobre rendimiento del trading no direccional (Condor Conquerors) y el contrario a la tendencia (The Wheel of Premium) han impedido igualar los retornos del mercado.

Reservar un espacio para el trading contrario a la tendencia puede sonar extraño, pero en Volatility Portfolio, la diversificación se aborda desde distintos ángulos, y uno de ellos es el sesgo de la estrategia.

En otras palabras, mientras Volatility ETF generalmente sigue la corriente del mercado, Condor Conquerors se posiciona neutro, y The Wheel of Premium va en contra del SPY.

Además, otro factor clave en el que me enfoco es la beta de Volatility Portfolio en relación con el SPY. Me esfuerzo por mantener una beta lo más cercana posible a 0, de esta manera, Volatility Portfolio no se ve afectado por los vaivenes del mercado.