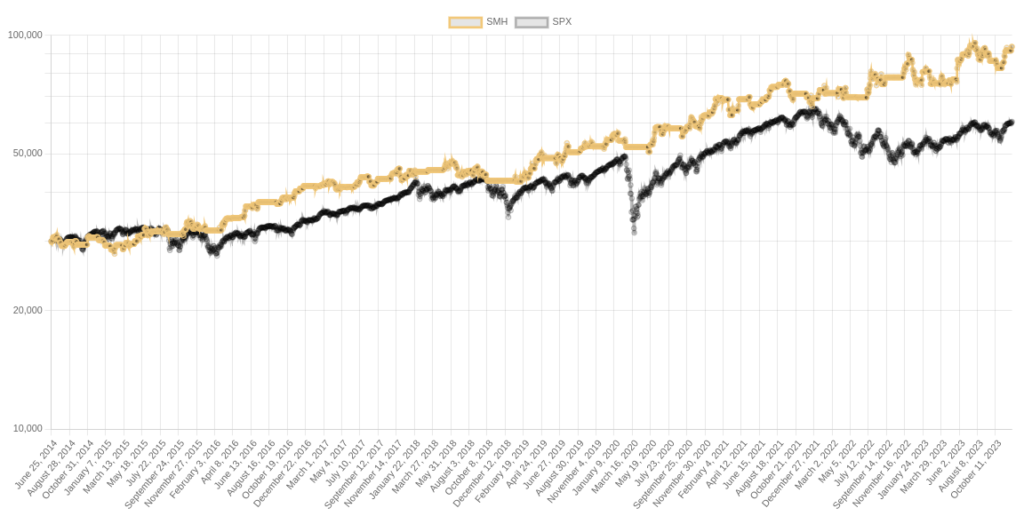

En el post de hoy, exploraremos la importancia de la diversificación de cartera a través del ejemplo de Volatility ETF. Una estrategia que asigna un significativo 60% de la cartera, demostrando el valor de diversificar en el trading cuantitativo.

Si eres un seguidor habitual de mi operativa, sabrás que el enfoque en la diversificación de cartera utilizando métricas de volatilidad ha sido clave en mis éxitos como trader. Esta estrategia de diversificación no solo ha mejorado mis resultados, sino que también ha contribuido a una gestión de riesgos más eficaz.

Indicadores de Volatilidad para una diversificación de cartera eficaz

Hoy, haremos un recorrido por la diversificación de cartera en el contexto de Volatility ETF. Esta estrategia se basa en tres indicadores propios, cada uno aportando un valor único a la diversificación:

- Volatility Specialized: Este indicador es crucial para nuestra estrategia de diversificación de cartera. Incorpora métricas clave del análisis de volatilidad, ofreciendo una visión integral.

- Volatility Futures: Centrado en las métricas de los futuros del VIX, este indicador aporta una perspectiva diferente, fundamental para una diversificación de cartera efectiva.

- Volatility Term Structure: Este indicador se enfoca en la estructura temporal del VIX, ofreciendo otro valioso punto de vista.

Estos indicadores, aunque presentan similitudes en sus movimientos, no están correlacionados al 100%. Esto aporta una capa adicional de diversificación y robustez a Volatility ETF.

Cada uno de estos 3 indicadores son el núcleo de las 3 estrategias que conforman Volatility ETF. Del 60% de capital asignado a Volatility ETF, cada una de las tres estrategias se lleva un 20% del peso.

Esta diversificación es clave para 1) mitigar riesgos y 2) optimizar las oportunidades de inversión. Esto se logra asignando capital en activos basándome en el nivel actual de volatilidad que cada indicador señala.

Profundizaremos en cómo cada uno de estos indicadores contribuye a una estrategia de diversificación sólida y dinámica, vital para el éxito en el trading cuantitativo.

Los Tres Pilares de la Diversificación de Cartera en Volatility ETF

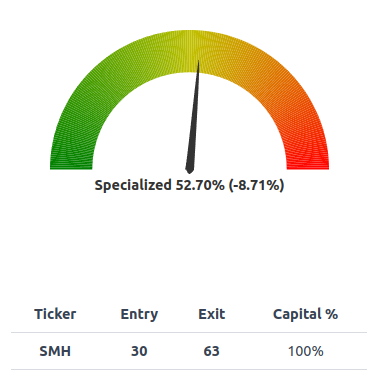

Volatility Specialized – Lo Mejor de Cada Mundo

«Volatility Specialized» se destaca como un compendio integral de las métricas de volatilidad más relevantes. Este indicador toma en cuenta cuatro métricas clave: Cash VIX Oscillator, Medium Crossover, Traders VRP y la relación VX30:VIX.

Estas métricas provienen tanto de la estructura temporal del VIX como de los futuros del VIX y del Risk Premium.

La combinación de estas métricas convierte a «Volatility Specialized» en una herramienta esencial para obtener una visión panorámica del nivel actual de volatilidad. Esto es especialmente útil en escenarios de mercado inciertos.

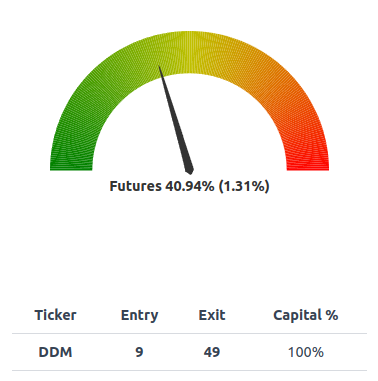

Volatility Futures – Mejorando la diversificación de cartera con los Futuros del VIX

Por otro lado, «Volatility Futures» se enfoca específicamente en las métricas relacionadas con los futuros del VIX.

Este indicador es fundamental para comprender las expectativas de volatilidad a corto plazo. La voz cantante la lleva la relación entre los Futuros M1 y M2 con el spot VIX.

Consta de cinco métricas de volatilidad, asignando un peso significativo a M1:M2 Ajustado, VX30 y la relación VX30:VIX.

Volatility Term Structure – Analizando la Estructura Temporal del VIX

Finalmente, «Volatility Term Structure» se centra en las métricas asociadas con la estructura temporal de los tipos del VIX.

Este indicador incluye siete métricas y da especial importancia al Cash VIX Oscillator de Brent Osachoff. Esto resulta vital para evaluar cómo la percepción de la volatilidad cambia con el tiempo.

Cada uno de estos indicadores, con sus enfoques y metodologías específicos, no solo aporta una visión única de la volatilidad del mercado, sino que también asegura que la estrategia de Volatility ETF esté diversificada y protegida contra riesgos unidireccionales.

Al emplear estos tres indicadores, la estrategia se beneficia de múltiples perspectivas, lo que permite una asignación de capital más estratégica.

Diversifición de cartera a nivel de subestrategia

En la estrategia de Volatility ETF, cada uno de los tres indicadores – «Volatility Specialized», «Volatility Futures» y «Volatility Term Structure» – actúa como un oscilador de volatilidad, con valores que oscilan entre 0 y 100. Aquí, 0 representa la mínima volatilidad y 100 indica máxima volatilidad.

Estrategias de Asignación según el Nivel de Volatilidad

Nivel de Volatilidad Bajo-Medio (0-60):

Cuando los osciladores indican un nivel de volatilidad bajo a medio, Volatility ETF se inclina hacia activos que suelen beneficiarse de un mercado más estable o en crecimiento.

En esta fase, activos como QLD (que rastrea el Nasdaq-100), SVXY (un ETF inverso de volatilidad a corto plazo), DDM (que rastrea el Dow Jones) y SMH (ETF de semiconductores) se vuelven atractivos.

Este enfoque se basa en la premisa de que un mercado con baja volatilidad es propicio para el crecimiento y el riesgo calculado, asignando todo el capital de Volatility ETF a estos activos.

Nivel de Volatilidad Medio-Alto (60-90):

Por otro lado, cuando la volatilidad entra en terreno pantanoso, la estrategia se orienta hacia activos considerados más seguros o defensivos.

En estos escenarios, activos como GLD (un ETF de oro), XLU (ETF del sector de utilities), y TLT (ETF de bonos del Tesoro de largo plazo) se prefieren, buscando refugio y preservación del capital en tiempos de incertidumbre y volatilidad considerable del mercado.

Niveles Extremos de Volatilidad (90-100):

En escenarios de extrema volatilidad, que se presentan aproximadamente el 2.50% del tiempo y suelen coincidir con desplomes del mercado, se elige VIXM, un ETN basado en los futuros del VIX a medio plazo.

Coexistencia y Diversificación

En 2024, se ha mejorado significativamente la diversificación de cartera de Volatility ETF. Un cambio notable es la coexistencia de diferentes activos para un mismo nivel de volatilidad e indicador.

Por ejemplo, en un nivel bajo-medio, podríamos ver simultáneamente a SMH y SPHD (un ETF de alto dividendo y baja volatilidad) para Volatility Specialized, y QLD con Bitcoin para Volatility Term Structure. Y en un nivel medio-alto el capital podría estar asignado a TLT e IYR (un ETF de bienes raíces) a la vez en Volatility Futures.

Esta coexistencia no solo muestra las distintas interpretaciones de la volatilidad por cada oscilador, sino que también añade una capa adicional de diversificación.

Al contar con una gama de activos dentro del mismo rango de volatilidad, la estrategia se blinda contra movimientos inesperados en sectores o clases de activos específicos.

Esta estrategia de asignación de capital, respaldada por un severo backtesting, subraya la importancia de adaptabilidad y diversificación en el trading cuantitativo.

No solo se busca maximizar los rendimientos, sino más importante todavía si cabe es mitigar riesgos a través de una distribución equilibrada y estratégica de activos.

Diversificación de cartera, Simplicidad y Objetividad

La estrategia de Volatility ETF, que se fundamenta en los innovadores indicadores «Volatility Specialized», «Volatility Futures» y «Volatility Term Structure», no solo destaca por su enfoque en la innovación y la diversificación, sino también por su simplicidad y objetividad en la ejecución del trading plan.

Una de las mayores ventajas de esta estrategia es su capacidad para eliminar la subjetividad en la toma de decisiones. Al basar la asignación de capital en los valores claros y cuantificables de los osciladores de volatilidad, Volatility ETF proporciona un marco de trading disciplinado y sistemático.

Esta metodología asegura que las decisiones de inversión no se vean influenciadas por emociones o sesgos personales, sino que se basen en datos y análisis rigurosos.

Esta simplicidad en el enfoque hace que seguir el plan de trading sea sencillo y directo, permitiendo a los traders mantener una perspectiva clara incluso en mercados volátiles y cambiantes.

Con Volatility ETF, la estrategia no es solo sobre la selección de activos y diversificación, sino también sobre adherirse a un proceso que es fácil de seguir.

La estrategia de Volatility ETF ilustra cómo la combinación de innovación, diversificación de cartera, simplicidad y un enfoque objetivo puede crear un método poderoso y efectivo en el trading cuantitativo.