Para muchos jóvenes que quieren escapar del tedioso día a día del trabajo, el trading puede parecer una salida prometedora. Sin embargo, es crucial entender los peligros de algunas estrategias de trading, especialmente con los ETNs de volatilidad.

En este capítulo, vamos a destripar dos de las peores formas de meterse en este fregado: la venta de opciones Call desnudas (Naked Call) y la venta en corto. Con ejemplos y anécdotas, vas a entender por qué estas estrategias son una trampa mortal y te daré consejos para que no caigas en ellas.

Naked Call

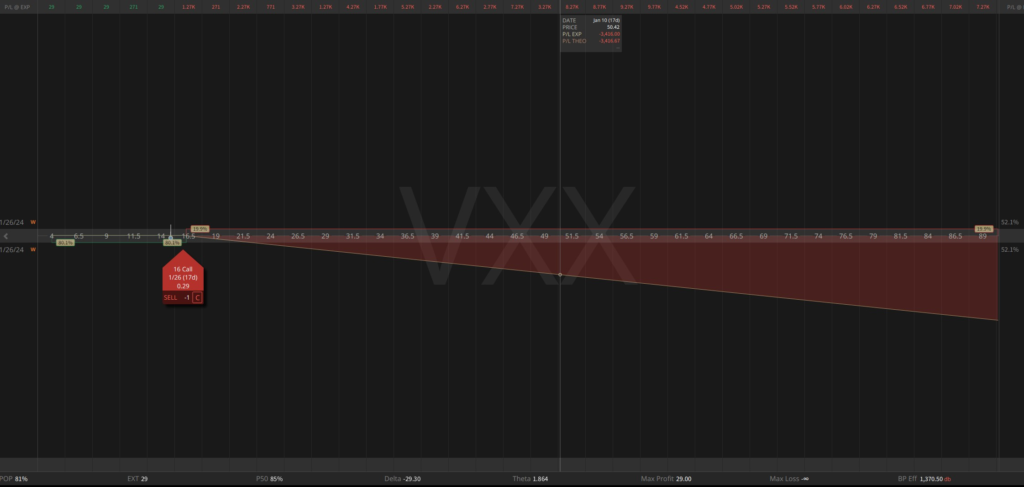

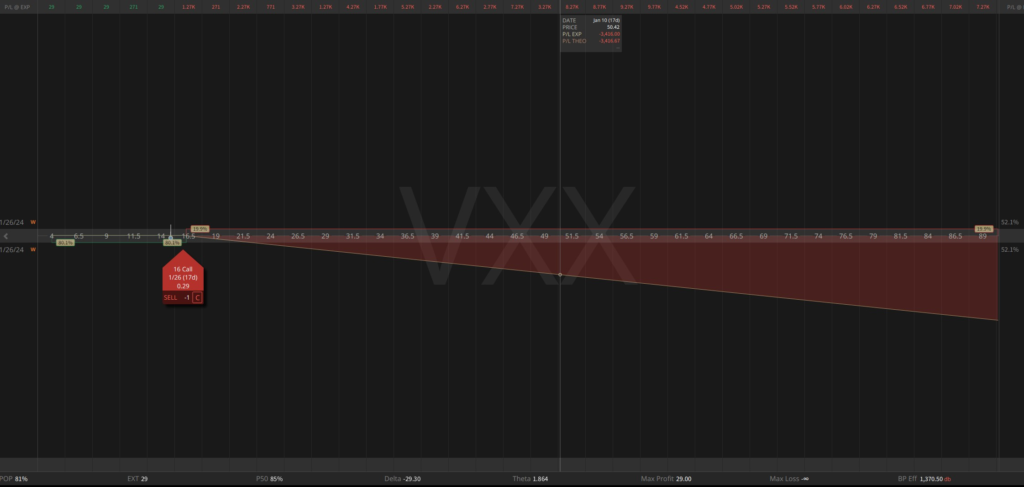

Ineficiencia del Capital

Vender una Naked Call es como hipotecar tu casa para comprar un chicle. Tienes que bloquear un montón de pasta para llevarte una miseria. Piensa que bloqueas $1370.50 para recibir solo $29 en 17 días. Sí, ganaste un 2%, pero ¿vale la pena todo el riesgo por esa calderilla?

Pérdidas Ilimitadas

El verdadero terror de vender Naked Calls es que las pérdidas no tienen límite. Si estás corto en una opción Call del VXX y este sube de repente, tus pérdidas pueden ser astronómicas.

Imagina que el VXX sube a $50: podrías perder más de $3,400. Si se duplica, te comes una pérdida mínima de $1,450, una locura en comparación con la miseria que ganaste.

Pobre Retorno Anual

Aunque la mayoría de las operaciones con Naked Calls pueden ser ganadoras, el retorno anual sobre el capital invertido es una mierda, especialmente cuando consideras el riesgo.

En 2020, vimos cómo el VXX se disparó casi un 500% y el UVXY un 1179% en un mes. Estos picos no son raros y pueden suceder en cualquier momento, haciendo que el riesgo no valga la pena.

Ejemplo y Anécdota

Juan, un tipo de 30 años anónimo e inventado, quería dejar su trabajo aburrido, y decidió probar suerte vendiendo Naked Calls. Tras una serie larga de operaciones ganadoras se sentía imbatible, en la cima del mundo.

Pero un día de 2020, el mercado se volvió loco y la volatilidad se disparó.

En cuestión de días, Juan vio cómo meses de ganancias se iban al garete y enfrentaba una pérdida brutal que lo dejó tocado y hundido. Esta experiencia le enseñó la importancia de evaluar el riesgo y reconsiderar sus estrategias.

Hoy, Juan es un trader sabio y rentable, pero comparte su experiencia contigo para que puedas saltarte la parte más dolorosa de su camino.

Venta en Corto de ETNs de Volatilidad

Pérdidas Ilimitadas

Vender en corto ETNs de volatilidad también es un juego peligroso. Igual que con las Naked Calls, las pérdidas pueden ser infinitas. Si el precio del ETN sube de repente, podrías perder todo tu dinero y quedar con una deuda gigantesca.

Es como jugar a la ruleta rusa con tu portafolio. Hay poco que ganar y mucho que perder.

Gestión del Riesgo

No me cansaré de repetirlo, pero la clave en el trading es la gestión del riesgo.

Al vender en corto un ETN de volatilidad, debes estar preparado para cualquier cosa.

Necesitas una estrategia sólida, como establecer stop losses y no jugártelo todo en una sola operación. Sin una buena gestión del riesgo, tus sueños de libertad financiera se pueden convertir en pesadillas y tus días en la oficina prolongarse inevitablemente.

Ejemplo y Anécdota

Carlos, un trader de 35 años recién inventado, decidió vender en corto ETNs de volatilidad para ganar rápido.

Tuvo algunos éxitos iniciales, pero no implementó una estrategia de gestión del riesgo adecuada.

Como estos ETNs de Volatilidad llevan intrínseco un mecanismo de deterioro natural, entendió que tan solo tendría que dejar correr las ganancias. Como si esto fuese free money recién caído del cielo.

Pero un día del 2018, Carlos iba en corto en UVXY y el mercado dio un giro inesperado: UVXY se disparó un 200% en 4 días.

Carlos vio cómo sus pérdidas crecían rápidamente, perdiendo casi toda su cuenta. Aprendió por las malas que sin una buena gestión del riesgo, cualquier estrategia puede ser desastrosa.

Conclusión

Vender Naked Calls y realizar ventas en corto de ETNs de volatilidad son dos de las peores decisiones que puedes tomar en el trading. Aunque puedan parecer atractivas por las pequeñas ganancias iniciales, el riesgo asociado no justifica el retorno.

La gestión del riesgo es crucial y deberías enfocarte en estrategias de trading más seguras.

En el trading, proteger tu capital es más importante que buscar ganancias, ya que las pérdidas pueden hundirte más de lo que las ganancias pueden elevarte.

Aprende de los errores ajenos de Juan y Carlos y evita estas trampas para aumentar tus posibilidades de éxito.

Si quieres encontrar formas más seguras y efectivas de invertir y hacer trading, busca estrategias que prioricen la gestión del riesgo y ofrezcan un equilibrio entre riesgo y recompensa.

No te la juegues con estrategias suicidas; hay formas mejores de alcanzar tus metas.

Diversificar tus inversiones es esencial para minimizar riesgos y maximizar tus oportunidades de obtener buenos rendimientos a largo plazo.

Manténte al tanto de lo que voy publicando en el blog, la próxima entrada tendrá que ver con las mejores formas de operar en corto en ETNs de Volatilidad.

Te dejo aquí abajo mi newsletter. Si has llegado hasta aquí, deberías suscribirte (es gratis). Y si no te gusta, te das de baja (es gratis también).