¡Hey, amigo inversionista! Hoy te voy a hablar de una herramienta poderosa en el mundo de las inversiones: el Kelly Criterion.

Aunque suene a superhéroe, el Kelly Criterion es, sin duda, igual de emocionante (¡o incluso más!) cuando se trata de optimizar nuestras estrategias de inversión asignando una cantidad diferente de capital a cada una.

Como buenos inversores, buscamos dos cosas: 1) maximizar nuestras ganancias, y 2) minimizar nuestras pérdidas.

¿Y cómo logramos eso? Utilizando la poderosa fórmula del Kelly Criterion para optimizar el portfolio Volatility ETF.

Entendiendo la Fórmula de Kelly Criterion

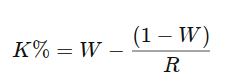

Empezaremos con la fórmula original. ¡Pero no permitas que te asuste! Ya verás como, con un ejemplo que veremos después, resulta sencilla.

- K% representa el porcentaje del capital que se debe asignar.

- W es la probabilidad de ganar.

- R es el ratio ganancia/pérdida

Basta de rollo, Iván. ¡Ponme ya ese ejemplo práctico!

Tú mandas. Vamos allá.

Ejemplo Práctico: Asignación de Capital con Kelly Criterion

Imaginemos que tenemos 2 estrategias con las siguientes estadísticas:

- Estrategia A:

- W: 60%.

- R: 1.2

- K% = 0.6 – (1 – 0.6) / 1.2 = 16.67%

- Estrategia B:

- W: 70%.

- R: 1

- K% = 0.7 – (1 – 0.7) / 1 = 40%

En este ejemplo, la estrategia A no debería llevar más del 16.67% del capital, y la estrategia B el 40%.

Por supuesto, considero que es imprescindible aplicar sentido común a las directrices que el famoso Kelly Criterion nos ofrezca. Por muy buena que sea una determinada estrategia, no voy a asignar más del 15%-20% de mi capital a una única estrategia. La gestión del riesgo es lo primero.

Refinando la Fórmula de Kelly Criterion: Inclusión del CAGR y Drawdowns

La fórmula inicial es un buen comienzo, pero tiene algunas deficiencias. Vamos a profundizar un poco más considerando el CAGR (tasa de crecimiento anual compuesta) y los drawdowns (máximas caídas):

- Estrategia A:

- W: 60%.

- R: 1.2.

- CAGR: 5%.

- Estrategia B:

- W: 70%.

- R: 1.

- CAGR: 1.5%

Estos ejemplos, aunque exagerados, nos ayudan a comprender mejor cómo cada factor influye en la decisión de asignación de capital.

CAGR

CAGR no es más que la tasa de crecimiento anual compuesta.

Como bien recordamos de la fórmula inicial, la estrategia B debería de llevar más capital asignado que la estrategia A.

Pero y si, en los últimos 10 años por ejemplo, el CAGR de la estrategia A es 5% mientras que el de la estrategia B es 1.5%, ¿qué sentido tiene asignar más capital a la estrategia B?

¿Pero cómo es posible que la estrategia B tenga menos CAGR?

Por ejemplo, la estrategia B puede tener mejor ratio ganancia/pérdida y más probabilidades de éxito, pero tal vez se ejecute un tercio de las veces que se activa la estrategia A, y por lo tanto está mucho más tiempo descansando en cash.

Por lo tanto, es probable que, en caso de asignar más capital a la estrategia B, nos estemos disparando en el pie.

Drawdowns

Ok. Nos vamos a quedar con la que tiene más CAGR entonces, ¿cierto?

Puede ser. Pero en mi caso, no va a ser así.

Permíteme que lo veamos con los mismos ejemplos anteriores.

- Estrategia A:

- W: 60%.

- R: 1.2

- CAGR: 5%.

- Mayor drawdown: 65%.

- Estrategia B:

- W: 70%.

- R: 1.

- CAGR: 3%.

- Mayor drawdown: 18%.

Sé que los ejemplos son tremendamente exagerados, ¡y es con toda la intención del mundo! Creo que, de esta manera, se entienden mejor los conceptos que pretendo plasmar.

Y no sé tú, pero yo no me sentiría nada cómodo durmiendo por las noches, si asigno más capital a una estrategia cuyo máximo drawdown haya sido de un 65%… ¡Incluso si tiene mejor CAGR!

Sé que te estoy liando la cabeza… Primero la estrategia B es la idónea para asignar más capital, después la estrategia A y ahora parece que la B nuevamente…

¡Pero qué pasa aquí, Iván!

Performance Score: La Última Pieza del Puzzle

Esta métrica se basa en una combinación entre el CAGR, los 3 peores drawdons y el risk-free rate.

Si quieres saber más sobre cómo se calcula dicha métrica, te recomiendo que veas el siguiente vídeo de Youtube. Y si te interesa el trading basado en análisis cuantitativo con métricas de volatilidad, suscríbete al canal del vídeo anterior. En mi opinión, es de lo mejor que hay por Internet sobre esta temática.

Fórmula Final de Kelly Criterion Aplicada a Volatility ETF

Después de todo este tremendo rollo que acabo de soltar, vamos ya con la fórmula de Kelly Criterion:

K% = r * (W - (1 - W) / R) * P

- K% representa el porcentaje del capital que se debe asignar.

- r es el risk-free rate.

- W es la probabilidad de ganar.

- R es el ratio ganancia/pérdida

- P es el Performance score.

Resultados: Kelly Criterion en Acción

¡Ya tenemos la fórmula lista!

¿Y qué toca ahora?

¡Pues es muy sencillo! Desvelar las métricas que nos interesan de los 4 estrategias que conforman el portfolio Volatility ETF.

r: 3.39%

| Estrategia | R | W | P | K% |

| Diversified Beast | 1.1943 | 56.75% | 0.88% | 6% |

| Index King | 1.0319 | 59.11% | 0.40% | 3% |

| Tactical Titans | 1.1092 | 62.31% | 1.38% | 13% |

| Defensive Resilience | 1.174 | 61.35% | 0.68% | 7% |

¡Ya lo tenemos todo calculado!

Los datos anteriores los tomo como algo orientativos.

A continuación, introduje los respectivos K% al algoritmo creado para conocer el rendimiento histórico desde el año 2013 hasta el 2023.

K% para cada estrategia ha sido escalado hasta alcanzar el peso total que asigno a Volatility ETF, que es, en momentos de redactar este post, el 50% de toda la cuenta.

Como curiosidad, Kelly Criterion no tuvo una precisión perfecta pero sí se aproximó bastante al capital que asigno en estos momentos a Volatility ETF.

Te dejo a continuación el rendimiento histórico de Volatility Portfolio con respecto al S&P500 aplicando Kelly Criterion.

Inicialmente, los pesos estaban repartidos de manera equitativa, y actualmente la proporción es la siguiente:

- Diversified Best: 30%.

- Index King: 10%.

- Tactical Titans: 30%.

- Defensive Resilience: 30%.

Por último y, ya para finalizar, te dejo las métricas vistas en este post comparando el portfolio inicial con respecto al mejorado.

| Portfolio | CAGR | Max. Drawdown | Performance Score |

| Inicial | 20.12% | -12.63% | 1.57% |

| Aplicando Kelly Criterion | 21.88% | -12.94% | 2.07% |

Conclusión

Hemos recorrido un largo camino desde la introducción del Kelly Criterion hasta la aplicación práctica en estrategias de trading reales. Aunque el Kelly Criterion proporciona una base sólida, siempre es esencial considerar el contexto completo y la gestión del riesgo.

Si has llegado hasta el final de esta publicación, ¡felicidades! Espero que este artículo te haya proporcionado un conocimiento valioso y práctico sobre cómo utilizar el Kelly Criterion para optimizar tus estrategias de inversión.

¡Nos vemos en otra ocasión! ¡Hasta luego!