Esta operación fue abierta cerca del cierre de la sesión por distintos motivos.

No obstante, ¿qué tal si empezamos viendo brevemente qué es un Iron Butterfly?

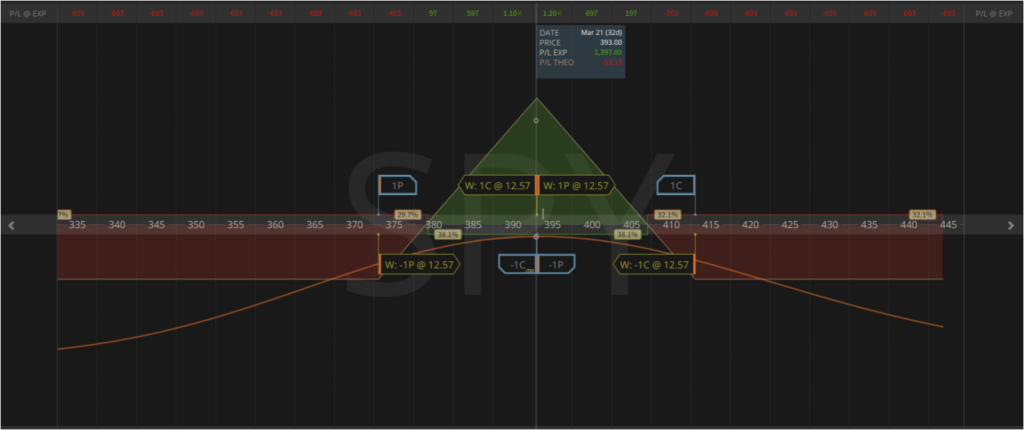

Es básicamente un short straddle pero con riesgo definido. Es decir, vendemos una opción Call y otra Put en el mismo precio de ejercicio (típicamente ATM), y después limitamos el riesgo comprando una opción Call y otra Put, ambas OTM.

Para que te hagas una idea, este es el gráfico P/L de dicha operación.

Esta estrategia de opciones funciona bien tanto en entornos de baja volatilidad, como en entornos de alta volatilidad.

Lo que queremos evitar es precisamente un spike en la volatilidad, similar a cuando se opera un Iron Condor.

Esta estrategia se ve beneficiada por 1) la griega Theta: nuestro mejor aliado, que depositará dinero en nuestro bolsillo a diario, y 2) la griega Vega: idealmente se busca una disminución de la volatilidad.

En concreto abrí este trade a 32 días de vencimiento con una Theta positiva de 8.445.

Vamos a ver ahora brevemente por qué abrí este trade.

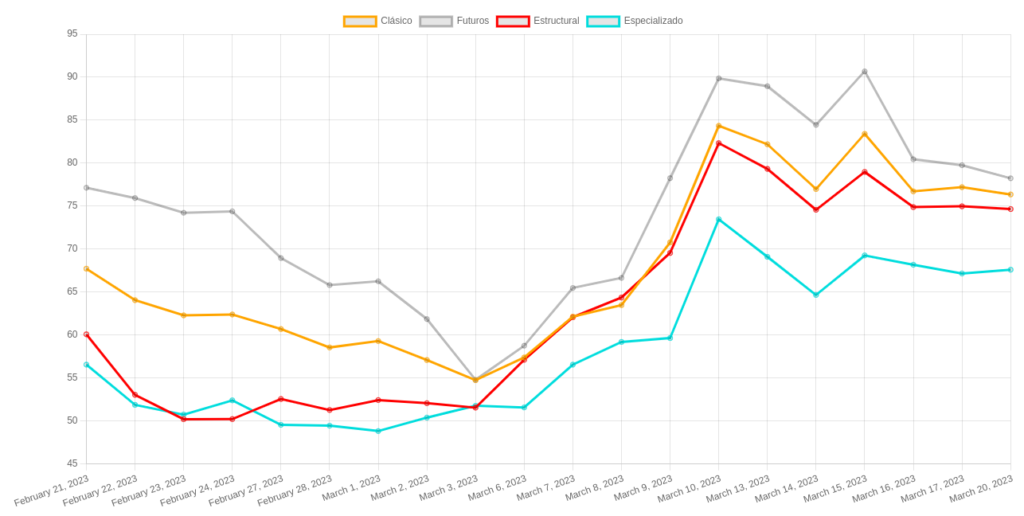

En primer lugar, echo un vistazo a mis indicadores propios de volatilidad. Y resulta que todos ellos están consolidando en niveles elevados como puedes ver a continuación, lo que podría desencadenar en una posterior caída de la volatilidad.

Por otro lado, Implied Volatility es mayor que Historical Volatility para el SPY. En concreto, IV está cotizando a una prima del 7.6% con respecto a HV.

Otro aspecto clave es medir la curva de las opciones Put y Call. Me interesa que la curva de las opciones Call sea lo más plana posible, mientras que la de las opciones Put cuanto más pronunciada sea, mejor.

Por último y, para ubicar los precios de ejercicio de las opciones Call y Put compradas, redondeo la desviación típica de 17 días para el short Call y su IV. El resultado son 20. Por lo tanto, esa es la distancia a la que compraré las opciones Call y Put.

Mi objetivo con este trade es obtener un retorno del 10% en pocos días y salir cuanto antes. Asimismo, la pérdida máxima que asumo también es del 10%.

Y por último, incluyo una captura de pantalla de dicha operación directamente desde el panel de transacciones de tastyworks.

Cierre

En este caso, se acumula una pérdida en esta operación. Si bien el trade arrancó favorable y se acercó a tan solo un 5% de alcanzar el stop-gain, el movimiento ascendente del SPY provocó el cierre inminente de esta operación.

A continuación, puedes ver un gráfico del SPY con 1) el momento de la entrada, 2) el día de la salida, y 3) la zona de beneficios del Iron Butterfly, donde se aprecia como el precio sale del rango superior el 31 de marzo.

Por último, y como es costumbre, adjunto las pruebas del cierre del trade.

Actualmente, he decidido detener operaciones basadas en esta estrategia ya que no termino de encontrarme del todo cómodo. Las estadiaré más y veré si finalmente les hago un hueco en mi portfolio.

Si has llegado hasta aquí, ¡gracias por leer el artículo hasta el final!

¡Estoy publicando mis operaciones reales! En esta categoría encontrarás todos los trades que llevo a cabo empleando opciones y basándome en distintas métricas de volatilidad. Incluyo capturas de pantalla de la plataforma tastyworks para una transparencia total. Solo comparto operaciones en las que asumo riesgos y bajo ningún concepto este tipo de publicaciones son recomendaciones financieras.