Vamos a ello. Si te perdiste los resultados de la primera semana, cógete un café, vete a leerlos, y vuelve por aquí para que esto te cuadre bien. Porque hoy toca cerrar las pruebas y compartir una anécdota graciosa (aunque nada respetuosa con la gestión del riesgo) que te va a dejar flipando.

Primero, vamos con los resultados.

Estrategia de 6 meses: La que carrilea a diario

Arrasó en la primera semana con un glorioso 5.58%. Pero la cosa no se quedó ahí. Cerramos las pruebas de dos semanas con un brutal 12.66%, liderado por SVIX y Bitcoin.

Esto es la leche, sobre todo si lo comparas con el retorno del SPY, que se quedó en un triste 2.52%. Sonríe SPY, esta va a tu salud.

Estrategia de 1 año: Buena, bonita y brutal

Cierra con un 4.39% de rendimiento gracias a una operación maestra en SSO (ETF apalancando del S&P) que fue la responsable de este resultado.

Estrategia de 2 años: La herida abierta

Aquí vienen los lloros. Peor resultado que la primera semana, cerrando con un -4.35% debido a una operación desastrosa en VIXM.

No pudo remontar. A veces, así es el trading: te enseña los dientes y muerde.

Estrategia de 5 años: El abuelo dormido

Plano, aburrido, más soso que un arroz sin sal. Termina las pruebas con un triste -0.35% de retorno. Literalmente, como pisar un charco con chanclas.

Ni en sueños voy all in a Bitcoin

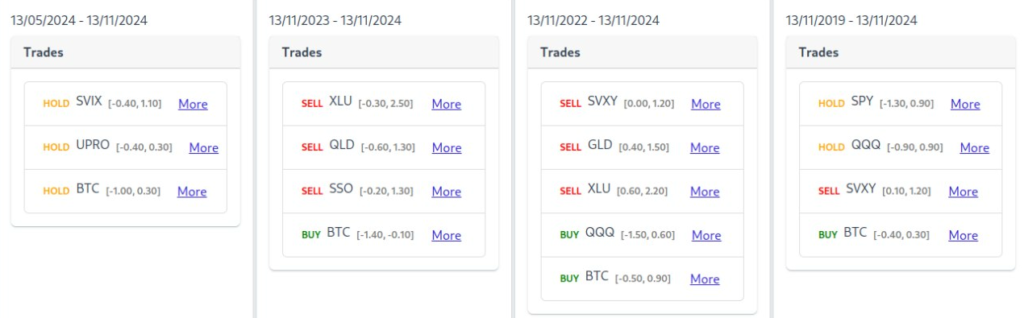

Ahora viene la parte graciosa (pero peligrosísima, eh). Mira, este era el estado de mi algoritmo el miércoles pasado:

Ves el denominador común, ¿verdad?

Te lo voy a decir de todos modos, por si de pequeño te comiste demasiados mocos o confundiste el pegamento del cole con mermelada.

TODAS las estrategias estaban compradas en Bitcoin.

Todo. All in. A Bitcoin.

Me alegra un montón que estas mierdas salgan cuando tengo un capital ridículo en juego, porque la presión es nula y puedo corregirlo con calma y acompañado de un mojito (o dos).

Ahora esta situación ya no se podrá repetir.

Pero ponle imaginación: All in a Bitcoin.

Hay quien diría que esta es la jugada, los maximalistas y sus «to the moon». Y mira, fantástico para ellos, que holdeen con fe y cojones.

Pero para mí, esto es como poner tu casa, el perro y a tu suegra en la ruleta del casino.

¿Bitcoin tiene potencial para subir? Claro que sí. Pero, ¿y para caer? Pues un potencial tremendo también.

Un drawdown del 70%, 80%, o incluso 90% en Bitcoin no es ciencia ficción. Ha pasado. Y lo peor no es verlo caer, sino entender lo que necesitas para recuperarte.

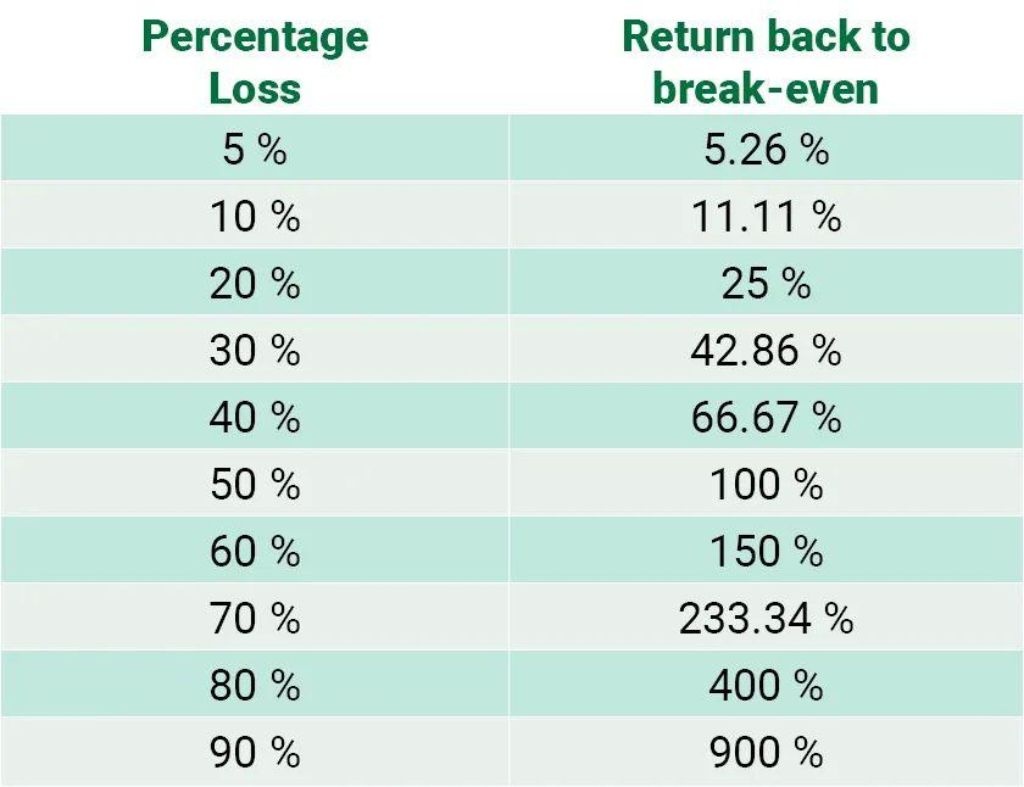

Pero realmente, el problema subyacente es este. Y tatúaselo a tu almohada para que no se te olvide ni mientras sueñas porque es la única manera de asegurar que permanecerás en el juego.

Las pérdidas son más perjudiciales que los beneficios que las ganancias pueden aportar.

Y por si lo quieres con un maravilloso gráfico que me acabo de sacar de Internet, pues ahí tienes.

Vamos al ejemplo práctico:

- Si pierdes un 70%, necesitas un 233.34% de ganancias solo para volver a donde estabas.

- Si pierdes un 90%, game over, porque necesitarías un 900% para recuperar lo perdido.

¿Ves la locura? ¿Crees que podrías aguantar caídas de un 70% si has invertido un capital considerable? Spoiler: ni de broma.

Esto no es jugar a largo plazo; es jugar con fuego en un barril de gasolina.

Cómo arreglé el desajuste

¿La solución? Un mecanismo de gestión del riesgo basado en los activos más volátiles.

- Activos como SVXY, SVIX, UPRO, TQQQ y Bitcoin solo pueden aparecer en una estrategia a la vez.

- Es decir, si mi estrategia de 6 meses decide ir larga en Bitcoin, las de 1 año, 2 años, y 5 años NO pueden tocarlo.

Así me aseguro de que no todo mi sistema dependa de un solo activo loco.

La gestión del riesgo es quien debe dirigir tus acciones. Y la próxima vez que escuches «to the moon», recuerda que el aterrizaje suele ser mucho más duro que el despegue.